Mes notes sur ce livre.

PART ONE: THE OPTIONS BASICS

CHAPTER #1: IT’S ALL ABOUT THE CALLS AND PUTS

C'est très simple, il y a deux types d'options : CALL et PUT. On peut vendre des options aussi simplement qu'en acheter. On va voir des stratégies ou on va être vendeur, d'autre ou on va être acheteur.

Le but principale d'acheter des options, c'est pour l'effet de levier. On peut prendre position en utilisant moins de capital. Mais il faut savoir choisir son options correctement.

🔶 OPTION BUYERS HAVE RIGHTS; OPTION SELLERS HAVE OBLIGATIONS

L'acheteur d'une option CALL s'attend à ce que le sous-jacent prenne de la valeur. L'acheteur d'un CALL a droit de controler une position haussière de 100 actions (dans le cas d'option sur action) pendant un certain temps, à un certain niveau de STRIKE (le prix auquel on achetera les actions).

L'acheteur paye une commission (premium) au vendeur, pour avoir le droit d'acheter 100 actions au prix du STRIKE.

A maturité, l'acheteur n'est pas obligé d'exercer l'option (=acheter les 100 actions) si non profitable.

L'acheteur d'une option peut perdre le premium, mais pas plus. Par contre les gains sont possiblement illimités.

L'acheteur d'une option PUT s'attend à ce que le sous-jacent perde de la valeur. L'acheteur d'un PUT a donc le droit de controler une position baissière de 100 actions pendant un certain temps, L'acheteur d'un PUT peut perdre tout son premium, mais les gains sont virtuellement illimités.

Le vendeur d'une option a l'obligation de respecter le contrat si jamais l'acheteur exerce l'option. Le vendeur d'option a un gain limité au premium payé par l'acheteur, et la perte peut être virtuellement illimitée !

🔶 PROBABILITY IS THE KEY

Pourquoi quelqu'un voudrait-il vendre une option alors que les pertes sont possiblement illimitées ??? La raison pour laquelle vendre des options est une stratégie très utile, c'est les probabilités.Le trading d'option se base sur les probabilités et sur les statistiques. Il faut acheter les options qui ont de grande chance de bien se terminer.

🔶 AN OPTION EXAMPLE

🔶 THE PROFIT/LOSS SCENARIO

🔶 STOCK PRICE AND STRIKE PRICE RELATIONSHIP

Il faut comprendre la relation entre le STRIKE qu'on choisi et le prix du sous-jacent. Il y a 3 termes pour ça:

- in-the-money (ITM)

- at-the-money (ATM)

- out-of-the-money (OTM)

Pour une option CALL :

- Si le STRIKE > prix du sous-jacent alors l'option CALL est OTM

- Si le STRIKE = prix du sous-jacent alors l'option CALL est ATM

- Si le STRIKE < prix du sous-jacent alors l'option CALL est ITM

|

Pour une option PUT :

- Si le STRIKE < prix du sous-jacent alors l'option PUT est OTM

- Si le STRIKE = prix du sous-jacent alors l'option PUT est ATM

- Si le STRIKE > prix du sous-jacent alors l'option PUT est ITM

|

🔶 SUMMARY

CHAPTER #2: HOW OPTIONS ARE PRICED

Le prix de l'option (=premium) dépend de différents facteurs:

- Valeur intrinsèque:

- Prix du sous-jacent

- Prix du STRIKE de l'option

- Valeur extrinsèque:

- jours restant jusqu'à expiration de l'option

- volatilité (historique et/ou impllicite)

- taux d'intérêt

- dividendes (pour les "stock options" seulement)

Toutes ces informations sont très simple à trouver et à mettre dans une calculette pour option, sauf la volatilité.

Toutes les options OTM et ATN n'ont pas de valeur intrinsèque. Seulement extrinsèque. Comment on sait ça ? Si on excerce une option ATM ou OTM, on perdrait de l'argent.

🔶 ANATOMY OF A PREMIUM

On va regarder comment le prix de l'option est calculé avec ces 6 informations.

Il propose cette calculette dans le livre : https://www.ivolatility.com/adv_calc/calc.j?frm

IBKR aussi a une calculette : https://www.interactivebrokers.com/en/index.php?f=25272

La valeur calculée n'est pas toujours la même que sur les marchés, et c'est souvent du à la volatilité.

🔶 GOT MOVEMENT?

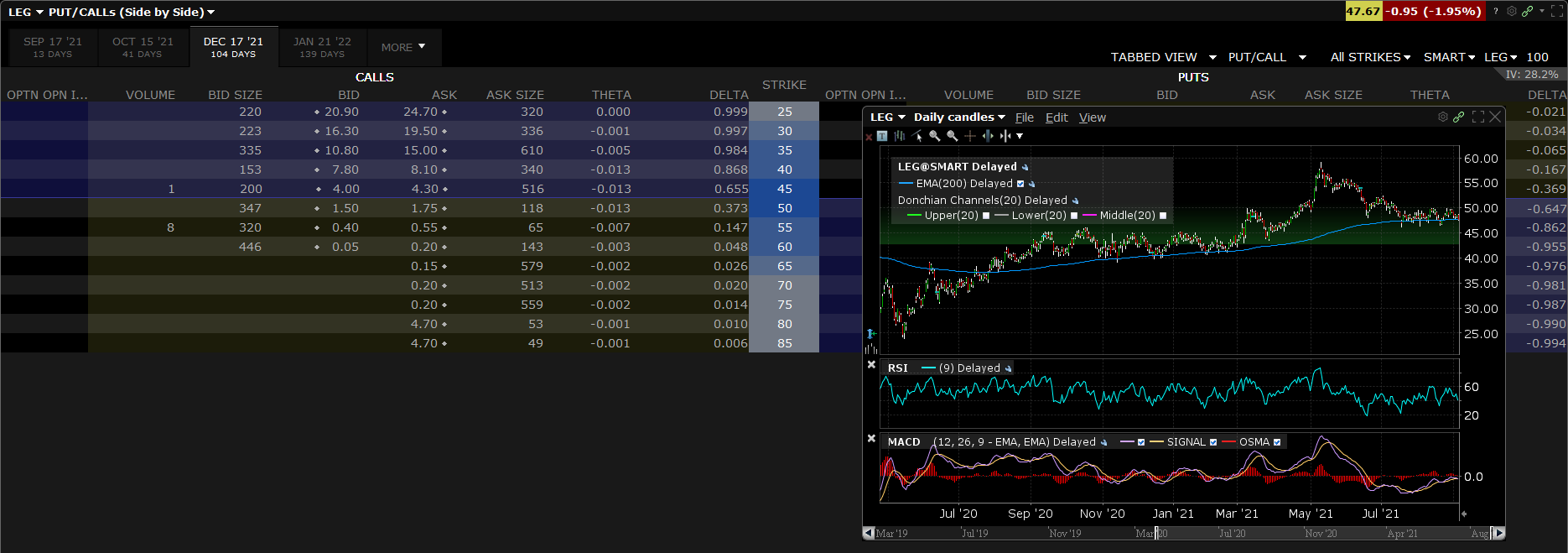

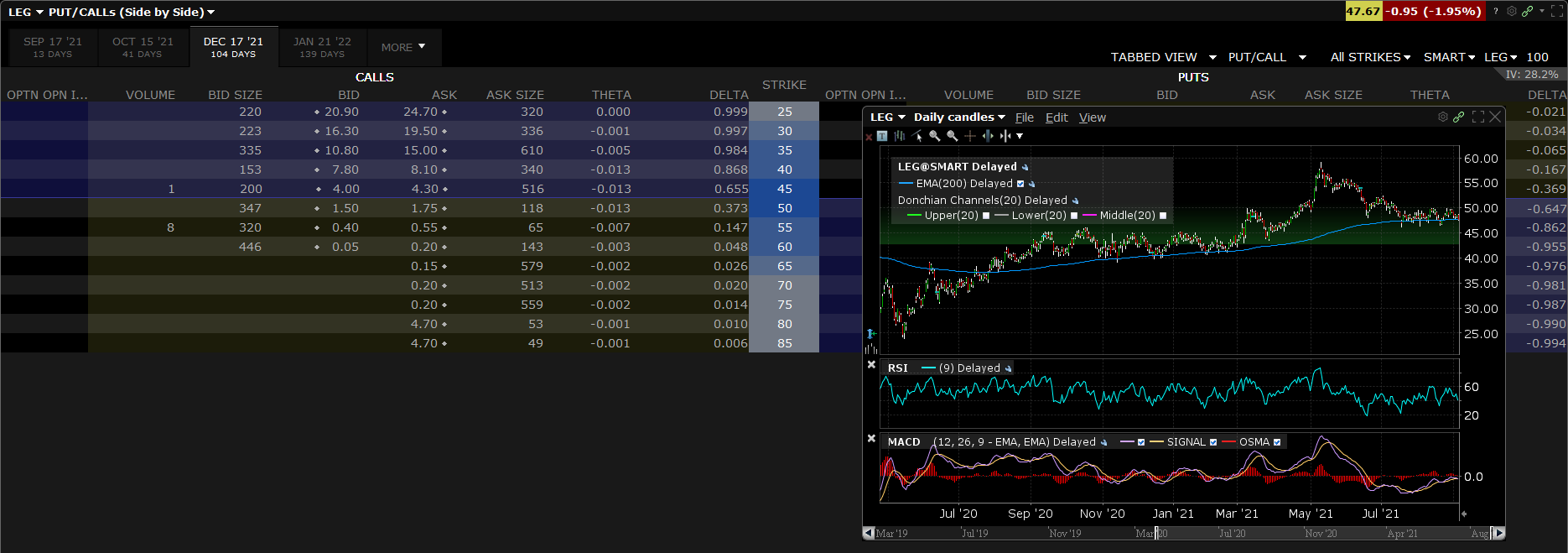

On peut voir dans l'image ci-dessus que sous le prix de l'option, il y a les grecs. Toutes sont très utiles mais pour nous, seulement DELTA et THETA. Ce sont des indicateurs clés dans les stratégies qu'il va nous présenter par la suite.

DELTA est entre 0 et 1. Si une option a un delta de 60%, alors lorsque le sous-jacent gagne ou perd 1 USD, l'option gagne ou perd 0.60 USD. La question qu'on se pose c'est "Est-ce que la valeur de l'option va bien varier dans les mêmes proportions que le sous-jacent ?".

🔶 SUMMARY

CHAPTER #3: OPTION VOLATILITY

🔶 WHAT IS VOLATILITY?

C'est une mesure statistique qui montre à quel point le prix du sous-jacent est erratique et à quel point ça pourrait être erratique dans le future. Deux composantes :

- Historical Volatility (HV) : mesure de volatilité dans le passé

- Implied Volatility (IV) : dans le futur, et elle peut être affecté par un discours prévu de la FED, ou tout autres annonces genre Earnings report, voir même la météo...

🔶 USING VOLATILITY TO YOUR ADVANTAGE

La volatité peut donc être cher ou pas cher. Il faut regarder des graphiques de volatilité. En effet une option sera moins chere si la volatilité est basse. Donc toujours regarder un graph de volatilité pour savoir ou on se situe. Si faible volatilité, plutot acheter les options, si forte volatilité, plutot vendre des options.

🔶 TWO STOCKS, DIFFERENT VOLATILITY

Il donne un exemple. Deux actions au même prix. Il prend le même STRIKE, la même maturité. Les taux d'intérêt sont forcément les mêmes. Le dividende n'a que peu d'impact.

L'option ayant le sous-jacent avec la plus grande volatilité est plus cher.

🔶 THE SKEW FACTOR

Quand on trade des "options spread". En gros c'est l'achat et la vente en simultané en une transaction de deux options.

Quand il trade un option spread il essaye d'acheter ATM et de vendre OTM.

En vrai c'est pas clair, il faut que je relise cette partie au calme.

On peut trade des option spread pour utiliser la volatilité à notre avantage.

🔶 EARNINGS DUD?

Juste avant que la société présente ces Earnings, forcément la volatilité explose. Et implose juste après l'annonce (l'incertitude a disparu). Du coup le prix de l'option peut baisser considérablement.

🔶 SUMMARY

CHAPTER #4: STOCKS VERSUS OPTIONS

🔶 WHAT DO WE DO?

🔶 THE DELTA FACTOR

🔶 SUMMARY

Ce Chapitre nous a montré comment immobiliser considérablement moins de fond, mais tout en captant les mêmes mouvements que le sous jacent : il faut acheter des options CALL, deep-in-the-money, avec un DELTA proche de 1.

CHAPTER #5: OPTION SELLING IS YOUR KEY TO SUCCESS

Ce chapitre est le précurseur de tous les chapitre suivant qui vont présenter des stratégie de vente d'option. En vendant des options, on va pouvoir être profitable même si on s'est trompé sur la direction du sous-jacent.

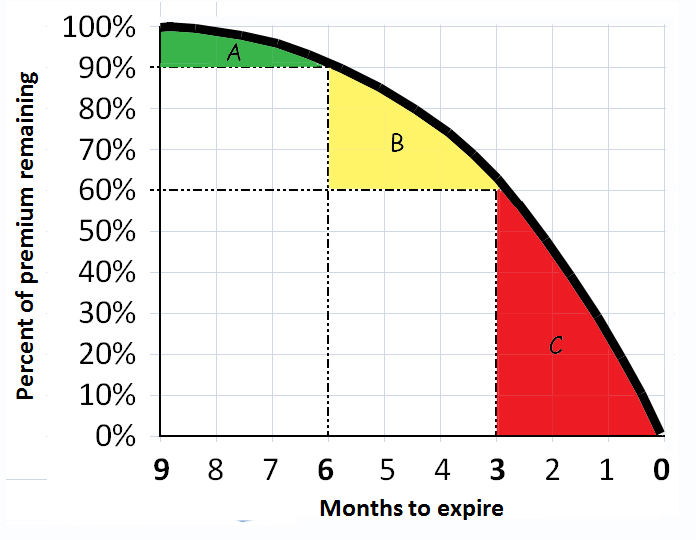

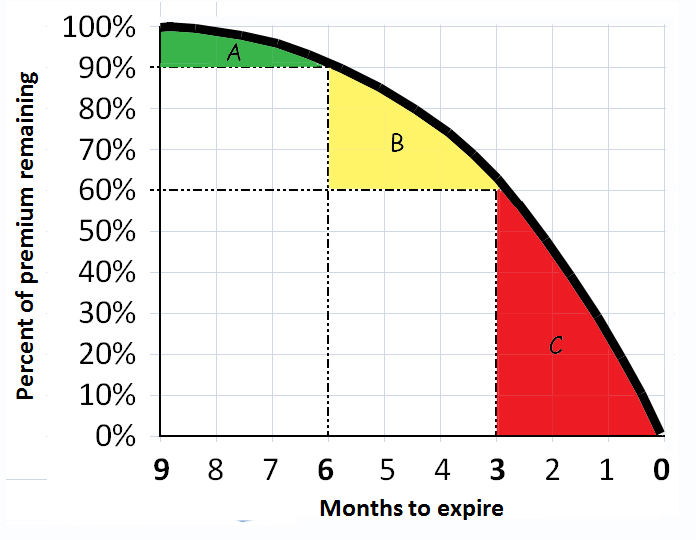

L'ennemi majeur de l'acheteur d'option et le temps jusqu'à expiration de l'option qui diminue. Parmis les Grec, il y a le THETA. Il nous donne la valeur que va perdre l'option par jour. On peut rien faire contre la perte de la valeur temps.

Que le sous-jacent perde ou gagne de la valeur, la valeur temps perdra de la valeur, jour après jour.

🔶 HOW TO BATTLE TIME DECAY

Est-ce qu'on peut contourner ça ? Absolument.

Il faut toujour acheter des option CALL DITM. Ces options ont une valeur intrinsèque donc, elles sont moins impactées par la valeur temps.

Dans ce chapitre il va comparer l'achat et la vente d'options.

🔶 PROBABILITIES

Il faut se souvenir que les options c'est des probabilités. On peut savoir à l'avance quelles sont nos chances d'être profitable.

Le seul moyen d'être profitable en achetant une option, c'est si le sous-jacent évolue tel qu'espéré. C'est le seul moyen. Alors qu'en vendant des options il y a 3 moyens d'être profitable : si le marché monte, baisse, ou reste plat.

Il nous montre un exemple ou l'acheteur de CALL a 10% de chance d'être profitable. Le vendeur de CALL a donc 90% d'être profitable.

Son conseil pour les acheteur de CALL : ne pas garder l'option jusqu'à expiration, la vendre avant, et prendre les profits. Le temps joue contre eux.

🔶 OPTION SELLING PREREQUISITE

Vendre des options OTM nous donne un bon coussin sur les mouvement du sous-jacent, mais il faut quand même avoir une idée de la direction que va prendre le sous-jacent.

Comment fait on de l'argent en vendant des options ? En récoltant le premium de la part de l'acheteur. Ensuite, le vendeur espère que l'option expirera sans valeur (perte de la valeur temps). Les gains maximum pour un vendeur, c'est ce qu'il recoit de la part de l'acheteur.

PART TWO: THE STRATEGIES

CHAPTER #6: BUY ALL THE STOCKS YOU WANT FOR HALF THE PRICE

🔵 WHY PAY $2,289 FOR SOMETHING WHEN YOU CAN BUY IT FOR $1,120?

La seule stratégie ou il fait des achats d'options.

Une stratégie qui va interresser ceux qui achètent des actions pour le long terme (type buy and hold). Bullish sur une action.

Cette stratégie doit nous permettre d'investir moins de cash au début, reduire le risque de perte (caper la perte) mais tout en profitant des mouvements actif sous-jacent (comme si on le possedait).

La stratégie : acheter des options call deep-in-the-money (DITM)

Bénifices : on profite des mêmes mouvements que le sous-jacent, qui si on l'avait acheté, mais on risque jusqu'à deux fois moins d'argent. Lorsqu'on achete une action c'est pour faire une plus-value, pourquoi pas prendre la même plus value mais en investissant moins. Et pendant ce temps la on peut investir ailleur !

🔵 MOVEMENT IS THE KEY

Quand on achète une action, on veut que l'action monte. On va utiliser la stratégie DITM pour capter les mêmes mouvements mais en investissant moins.

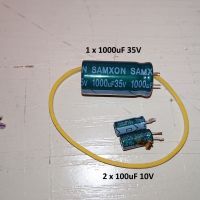

Si on voulait acheter du DISCK, on aurait donc deux choix:

- Acheter 100 x DISCK = 100 x 26.98 = 2698 USD

- Acheter un call DITM = 100 x 12.20 = 1220 USD (soit -55% par rapport à l'achat en direct) (cf. première ligne du tableau ci-dessus)

🔵 DELTA IS YOUR WEAPON + DELTA IN ACTION

La beauté des options c'est le levier que ça nous procure. On paye le premium de l'option, et on controle 100 actions mais pour moins d'argent immobilisé. Mais il faut faire bien attention à capter tous les mouvements du sous-jacent !

Il faut regarder la colonne "DELTA". Cette colonne, en pourcentage, nous indique à quel point le prix de l'option va bouger en conjonction avec le prix du sous-jacent. Dans l'image du dessus, on voit DELTA = 0.977, c'est à dire que si DISCK augmente de 1USD, l'option va monter de 0.997USD. Si DISCK baisse de 1USD, l'option va baisser de 0.997USD.

En achetant une option CALL DITM ayant un DELTA > 0.90 alors il y a 4 avantages à acheter l'option plutôt que l'action:

- On investit moins d'argent : 1220USD au lieu de 2698USD

- On risque moins : 1220USD au lieu de 2698USD

- On récupère presque 90%+ du mouvement du sous-jacent

- Meilleur retour sur investissement (ROI)

Image source

CALL DITM is king !

🔵 CHOOSING THE STRIKE PRICE

Quel STRIKE doit on choisir ?

Si les fonds le permettent, toujours prendre le STRIKE le plus faible (the deepest-in-the-money) avec un DELTA > 90%. Il faut prendre en compte le coût, le prix d'équilibre (ni gain, ni perte) et le facteur DELTA.

🔵 A REFRESHER

Juste pour être bien sur : qu'est ce que ça nous fait d'acheter ce CALL DISCK à 12.20 USD ?

Cela nous permet d'avoir un contrat pour acheter à 15 USD (=STRIKE) n'importe quand jusqu'à ce que l'option expire (ici 17/12/2021) quelque soit le prix de DISCK.

Du coup le PRU sera in fine : OPTION PREMIUM + OPTION STRIKE = 12.20 + 15 = 27.20 USD

🔵 THE PROBABILITIES

Lors d'un achat d'action la probablité de gain est de 50% et de perte de 50%. Ce n'est pas le cas pour les options. Il faut que je trouve un Probability Calculator.

Celui du livre : https://www.ivolatility.com/custom/pbc2/

🔵 BUYING THE WHOLE MARKET

Il y a des options sur ETF genre SPY.

🔵 AN ADDED BENEFIT

Avec l'argent économisé, on peut acheter d'autre CALL/ACTION/OBLIGATION.

🔵 EXPIRATION ACTION?

Il y a 4 possibilités:

- L'option expire sans valeur = on a perdu 100% de l'investissement

- On peut vendre l'option quand on veut

- On peut rouler l'option à une date ulterieure. C'est à dire vendre cette option et en racheter une autre à maturité plus éloignée.

- On peut exercer notre droit d'acheter 100 actions au prix du STRIKE => 100 x STRIKE = 100 x 15 = 1500 USD

🔵 RISK MANAGEMENT

On peut vendre et acheter des options tout le temps, donc à nous de voir pour vendre le CALL si l'option a perdu trop de valeur pour nous.

🔵 DRAWBACKS?

Pas vraiment de points faibles, mais lorsqu'on a une option, on touche pas les dividendes, on n'a pas les droits de vote. Aussi les options expirent donc il faut s'en occuper.

🔵 SUMMARY

DEUX choses auxquelles il faut se tenir lorsqu'on veut initier une position d'achat d'option CALL DITM :

- Toujours prendre le STRIKE le plus faible ( deepest-in-the-money)

- Toujours choisir une option dont le DELTA > 90%

CHAPTER #7: GETTING PAID TO BUY YOUR FAVORITE STOCK

Ca vous est déjà arriver de mettre des ordres "épuisette" pour espérer acheter une action moins cher ? Avec cette stratégie on va être payer pour notre attente.

🟠 THE STRATEGY

La stratégie : vendre des NAKED PUT

On va pouvoir gagner de l'argent passivement (les premium), tout en ayant la possibilité d'acheter nos actions moins cheres (au prix du strike).

🟠 HOW DOES IT WORK?

Avant toute chose : NE PAS VENDRE DE NAKED PUT SUR UN SOUS-JACENT QU'ON NE VEUT PAS AVOIR EN PORTEFEUILLE.

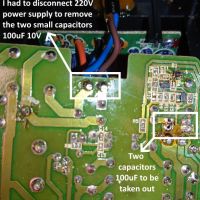

Autrement dit, on va appliquer cette stratégie sur des actions de qualité exclusivement. Reprenons notre exemple du chapitre précédent. Mais cette fois on regarde à droite:

On pourrait vendre un NAKED PUT au STRIKE 22.5 USD pour le prix de 0.80 USD / contrat. Pour 100 contrat, on recevrait de la part de l'acheteur 0.80 x 100 = 80 USD pour pouvoir acheter 100 DISCK à 22.5 USD si jamais le prix devait tomber sous les 22.5 USD. Si ça ne passe pas sous les 22.5 USD avant l'expiration de l'option, on garde le premium, sinon on doit acheter 100 DISCK à 22.5 = 2250 USD. Si cela se produisait le PRU serait 22.50 - 0.80 = 21.70 USD.

🟠 WHAT HAPPENS WHEN YOU SELL NAKED PUT OPTIONS?

Quand on vend une option NAKED PUT, on signe un contrat nous obligeant à acheter 100 actions à n'importe quel moment avant l'expiration de l'option dès que l'acheteur le décide.

Le risque étant qu'au moment de la transaction, on pourrait être amener à payer plus cher pour 100 DISCK que si on les achetait au prix du marché. Et si la société faisait faillite alors que l'option est toujours valide, on acheterait 100 DISCK à 22.50 USD alors que ça vaut 0.

C'est pour ça qu'il faut appliquer cette stratégie uniquement sur des sous-jacents qu'on veut avoir en portefeuille.

🟠 HOW DO WE GET OUR SHARES?

Si DISCK termine sous les 22.50, et l'acheteur décide d'exercer son droit, nous serons donc assigné de 100 actions DISCK au prix de 22.50 par action. Soit 2250 USD. Nous devons donc avoir 2250 USD disponible sur notre compte.

🟠 WHY DON’T WE GET OUR SHARES?

SI jamais DISCK n'est pas sous les 22.50, on va garder le premium encaissé, mais on ne pourra pas acheter les 100 DSICK à 22.50. Mais on a encaissé 80 USD. On peut maintenant répeter l'opération.

🟠 PICKING A DIFFERENT STRIKE PRICE

On peut vendre une option dont le STRIKE est plus faible, mais dans ce cas nous recevrons un premium plus faible de la part de l'acheteur.

On peut vendre une option dont le STRIKE est plus haut, nous recevrons un premium plus important, mais on a aussi plus de chance de se faire assigner 100 DISCK.

🟠 DON’T FOCUS SOLELY ON THE OPTION PREMIUM

Only sell naked put options on stocks you want to own for the long term!

🟠 A FEW REQUIREMENTS

Il faut un compte margin pour vendre des options (sinon on devrait laisser trop de cash dormir sur le compte pour rien), et passer le test du boker.

🟠 MARGIN REQUIREMENTS

Une fois que le NAKED PUT est vendu, le broker va nous demander de garder suffisament de cash: "margin requirement". Le broker pourra se retourner au cas ou la position devenait dangereuse. Souvent la marge requise est calculé comme ça : (.15 x $22.5) x ($.80) x 100 = $270 au lieu des $2250.

🟠 PUT SELLING ON THE DOWNDRAFT

En bref, on se fait payer pour acheter des actions. Forcément, le premium est plus élevé lorsque la volatilité augmente. Il faut regarder le prix de la commission du broker lors de la vente de put, pour être sur d'être gagnant vs. le premium...

🟠 TOUGH TIMES IN 2008

Lors d'une crise, beaucoup de gens souffre, mais il y a beaucoup d'affaire qui se présente : les actions perdent énormément de valeur et la volatilité explose ! Donc des premium qui sont plus interressant et des actions qui n'ont jamais été aussi peu valorisé depuis 5, 10 ans voir plus !

🟠 RISK MANAGEMENT

Encore une fois il est bon de le rappeler : ne pas vendre des NAKED PUT d'action juste pour collecter le premium ! Seulement si vous avez bien compris le risque et que vous voulez ces actions en portefeuille ! Ne vous faites pas avoir, ça fait très mal !

🟠 WRAPUP

Mettre des ordres épuisette pour acheter des action moins cher n'est pas une bonne facon d'utiliser notre temps.

Qu'on soit assigné ou pas, on garde le premium.

Vendre des options va nous permettre de compenser de large perte de valorisation d'action et eventuellement pouvoir acheter des actions de qualité a un prix historiquement bas.

CHAPTER #8: OPTION CREDIT SPREADS: THE ALL-STAR STRATEGY

C'est la stratégie qu'il utilise le plus souvent. Ca donne un matela de sécurité vis à vis du mouvement du sous jacent, il collecte les premium et ca a une fonction de stop loss. OPTION CREDIT SPREAD peut être utilisé dans tout type de marché, haussier, baissier ou ranging.

Cette stratégie offre un matela de sécurité dans le cas ou le sous-jacent ne va pas dans le sens prédi.

Le principe est de vendre une option OTM avec un STRIKE dans le SPREAD.

Ici encore on va tirer profit de l'acheteur qui risque son argent sur une option ayant peu de chance d'être gagnante, OTM, et a échance courte. Beaucoup d'exemple par la suite.

🟡 THE FIRST STEPS

🟡 HOW THE OPTION CREDIT SPREAD WORKS

🟡 REAL-LIFE TRADE EXAMPLES

CHAPTER #9: A DAY IN THE LIFE OF THE MARKET MAKER

Pas encore lu...

CHAPTER #10: PUT YOUR STOCKS TO WORK—SELL COVERED CALLS

Si on possède des actions (au moins 100), et qu'on ne vend pas des CALL OTM couvert, on jète de l'argent par la fenêtre. En vendant un CALL, on récupère le premium de l'acheteur. En vendant un CALL, on s'engage à vendre 100 actions au prix du STRIKE si le sous-jacent le dépasse. L'idée est de vendre des CALL couvert, càd que si on doit vendre, on ne vend pas à découvert.

🟢 WHAT IS IT?

Il y a deux manières de faire avec les CALL couvert:

- On peut vendre des CALL couvert dans la mesure de ce qu'on possède déjà en portfolio.

- On peut acheter les actions et vendre des CALL dans la mesure de ce qu'on a acheté.

On s'interressera seulement au cas 1. C'est la qu'un investisseur jète de l'argent par la fenêtre.

En vendant un CALL couvert, on donne le droit à un acheteur de, peut-être, prendre nos actions dans un futur plus ou moins proche. On va donc essayer de vendre des CALL couvert dont la probabilité qu'on les perde soit faible. L'acheteur de l'option (on est le vendeur), nous paye un premium aujourd'hui, pour éventuellement récupérer nos actions. Nous allons essayer de profiter de la perte de la valeur temps de l'option (pour l'acheteur).

Cela va nous permettre d'encaisser des premium, avec un risque faible de perde nos actions. Pour tous les paquets de 100 actions qu'on a en portefeuille on peut vendre des CALL couvert.

🟢 HOW DO WE DO IT?

J'ai 101 actions LEG en portefeuille. Je peux donc vendre 1 CALL couvert. L'action est a 47.67 USD. On peut choisir le STRIKE qu'on veut, mais dans cette stratégie, il faut choisir le STRIKE a un niveau (qu'on pense) qui ne sera pas atteint pendant la durée de la validité de l'option, ou encore mieux, un niveau auquel nous serions content de vendre nos 100 actions.

En vendant un CALL couvert, STRIKE 55, on va récupérer 100 x 0.40 = 40 USD de la part de l'acheteur. Si le 17 décembre 2021, l'action vaut moins que le STRIKE, on garde nos actions, et on peut répéter l'opération. Si nous ne sommes pas assignés à la fin de la validité de l'option, on a gagné 40 USD gratuitement.

Toujours choisir un STRIKE > PRU.

🟢 ASSIGNMENT?

Pas de panique, si on est assigné et qu'on est forcé de vendre nos actions, ainsi soit-il. On a récupéré 40 USD, et on a vendu nos actions à un prix > PRU.

🟢 WHAT, ME WORRY?

🟢 STRIKE PRICE VERSUS COST BASIS

🟢 I GOT MY FOLKS IN ON THE ACTION!

🟢 TRADE UPDATE

🟢 RISK MANAGEMENT

🟢 SUMMARY

CHAPTER #11: A BONUS STRATEGY: RATIO OPTION SPREADS

🔴 MAKING THE TRADE

🔴 2009 SOYBEAN UPDATE

🔴 RISK MANAGEMENT

🔴 ONE OF MY FAVORITE RATIO MARKETS

🔴 2009 RATIO OPTION UPDATE

🔴 SUMMARY

PART THREE: GETTING READY TO TRADE

CHAPTER #12: TOOLS OF THE TRADE

CHAPTER #13: BROKERS AND COMMISSIONS

🔷 REQUESTING PERMISSION TO TRADE OPTIONS ON IBKR

Bothered guy: I requested permission to trade options. Status is pending. Do I have to do something ?

IBRK Representative: Hello, this is 'IBRK Representative'. Please allow me a moment to read the question you submitted to iBot and I'll respond to you shortly.

Bothered guy: Hello IBRK Representative

I requested permission to trade options. Status is pending. Do I have to do something ? Or is it under review by IBKR representative ?

IBRK Representative: Hi Bothered guy

I can see that you have requested for option trading permission which is pending approval.

However, there are some criterias which needs to be met.

I can see that your account meets all the criteria except for the number of trades required.

Your total lifetime trades are less than 100, which must be equal to at least 100 (For options, this is defined as stock trades + options trades + futures trades = at least 100 total trades lifetime).

Once you update this, the permission should get approved.

If you need to update or review your financial information, investment experience or investment objectives you can follow this procedure:

1. Log into Client Portal

2. Click on the Settings menu followed by Account Settings

3. Click on the Configure (gear) icon next to Financial Information, rectify your information and confirm.

Is there anything else I may assist you with?

Bothered guy: I have updated the information

Could you please confirm that you can see it ?

IBRK Representative: Yes, but still the trades are not 100

Please note, our system considers the lower end of the range.

Bothered guy: OK

IBRK Representative: Additionally, for trading in Options extensive knowledge is required

Two years of experience in trading options.

Bothered guy: Clear

CONCLUSION

C'est en forgeant qu'on devient forgeron.

Il nous a donc présenté 5 stratégies.

- Deep-In-The-Money (DITM)

- Buying CALL deep-ITM

- Ca nous permet de virtuellement posseder une action, de profiter de chaque mouvement du sous-jacent, mais en risquant et en bloquant moins d'argent. DELTA > 90%.

- Put-Sell

- Selling PUT

- Ca nous permet d'obtenir du cash de l'acheteur, mais aussi d'avoir l'opportunité d'acheter à un prix plus interressant. Peut remplacer l'odre limite épuisette par exemple. Vendre des PUT uniquement sur des actions de qualité, qu'on veut avoir en portefeuille.

- Option Credit Spread

- Buying CALL+Selling CALL (or PUT) with slightly different STRIKE both OTM

- relire et comprendre

- Covered Call

- Selling CALL

- Ca nous permet d'obtenir du cash de l'acheteur, tous les 2-3 mois. Pour minimiser les chances d'être assigné, choisir un STRIKE OTM suffisament éloigné.

- Ratio Option Spread

- Sa stratégie la plus risqué

- relire et comprendre